Snam e i mercati nanziari

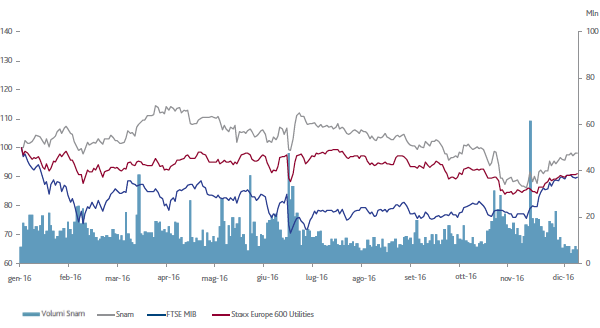

Nel corso del 2016 i mercati azionari europei hanno mostrato un trend prevalentemente ribassista. Nel primo semestre è stato registrato un forte calo, penalizzato dal deterioramento delle prospettive economiche e da prezzi del greggio ai minimi da 10 anni, oltre che dai timori generati dall’esito referendario sulla Brexit.

Nella seconda parte dell’anno gli indici azionari hanno recuperato parzialmente per via sia della ripresa dei prezzi del greggio, sostenuti dalla possibilità di un accordo fra i principali produttori mondiali per un blocco dei livelli produttivi, sia delle conferme di politica monetaria accomodanti da parte delle banche centrali. Nell’ultima parte dell’anno le incertezze politiche generate dalle elezioni americane hanno contribuito ad aumentare la volatilità sui mercati.

L’indice europeo Stoxx europe 600 ha chiuso il 2016 in calo del 1,2% rispetto a fine 2015, mentre l’indice nazionale FTSE Mib ha registrato una delle peggiori performance a livello europeo (-10,2%) gravato in particolare dalle sottoperformance dei titoli bancari per via delle difficoltà incontrate nella soluzione del problema dei crediti insoluti. L’indice Stoxx europe 600 utilities ha chiuso il 2016 in calo dell’8,9%, influenzato negativamente dalle prospettive di aumento dei tassi di interesse; al suo interno, le società regolate hanno performato sopra la media (-4,6%).

Andamento del Titolo Snam

Il titolo Snam ha chiuso il 2016 con un prezzo ufficiale di 3,923 euro, in calo dell’1,97% rispetto al prezzo di 4,002 euro registrato alla fine dell’anno precedente14.

Il titolo ha mostrato un andamento in crescita nel primo semestre, raggiungendo i suoi massimi storici il 30 marzo (4,56 euro, prezzo rettificato), supportato da un quadro regolatorio chiaro e stabile, frutto della revisione regolatoria conclusasi a dicembre 2015, dai buoni fondamentali della società, confermati dai risultati annuali 2015, e dalla presentazione del 29 giugno 2016 dell’operazione di scissione di Italgas e del Piano Strategico 2016 – 2020, entrambi apprezzati dalla comunità finanziaria.

Il secondo semestre ha registrato una inversione di tendenza, generata, oltre che dalla revisione al ribasso delle stime di crescita dell’economia italiana, da una ripresa dei tassi di interesse a partire da settembre. Il titolo nel corso dell’anno ha tuttavia sovraperformato sia il proprio settore di riferimento che il mercato italiano, a dimostrazione di come gli investitori apprezzino il solido modello di business della Società e una strategia che prospetta ritorni sostenibili nel lungo periodo.

SNAM – Confronto delle quotazioni Snam, FTSE MIB e STOXX Europe 600 Utilities (1 gennaio 2016 – 31 dicembre 2016)

Relazioni con la comunità finanziaria e Investor relations policy

Snam adotta da sempre una politica di comunicazione volta a garantire un costante dialogo con l’intera Comunità finanziaria. Obiettivo della società è quello di instaurare una relazione di fiducia con azionisti, investitori, analisti e con tutti gli operatori del mercato finanziario, oltreché di garantire ad essi la sistematica diffusione di un’informativa esauriente e tempestiva per una ottimale comprensione della performance e della strategia del Gruppo.

Una attiva politica di engagement nei confronti degli investitori, supportata da una comunicazione chiara e trasparente, contribuisce alla valorizzazione della reputazione societaria ed è considerata da Snam come elemento strategico in grado di creare valore in termini di soddisfazione dei propri azionisti, comprensione delle loro aspettative inerenti la corporate governance e arricchimento conoscitivo di tutti gli stakeholders chiamati a prendere decisioni impattanti sulla società.

Tale politica comunicativa si sostanzia con molteplici pubblicazioni di carattere economico-finanziario relative all’andamento del business e agli sviluppi in tema di sostenibilità oltre che con una costante attività di incontri ed iniziative, che nell’intero 2016 si è così sviluppata:

- 17 road show, finalizzati ad incontrare azionisti e investitori istituzionali, nelle maggiori piazze finanziarie europee e nord americane;

- 3 conferenze di settore che consentono agli investitori specializzati nel settore utilities e infrastrutture di incontrare il top management della società;

- 77 incontri “one – to – one” tra il management e gli investitori, ai quali si sono aggiunti numerosi group meetings (20);

- conference call in occasione della pubblicazione dei risultati aziendali (risultati annuali, risultati semestrali e trimestrali), nonché la presentazione del Piano Strategico.

Presenza del Titolo Snam negli Indici di Sostenibilità

Nel 2016 il titolo Snam è stato confermato per l’ottavo anno consecutivo da RobecoSAM, una delle più importanti Società di Rating di sostenibilità a livello globale, nel Dow Jones Sustainability World Index, il principale indice azionario internazionale costruito sulla base delle performance delle imprese nell’ambito della sostenibilità economica, sociale e ambientale. A gennaio 2017 RobecoSAM ha assegnato a Snam, per il terzo anno consecutivo, la Silver Class del “Sustainability Yearbook 2017”, un raggruppamento di eccellenza che nell’ambito del settore industriale di riferimento individua le società con più elevato punteggio in termini di sostenibilità.

La riconferma è arrivata anche per la prestigiosa serie di indici FTSE4Good, nei quali la Società è presente dal 2002. Snam è stata inoltre inclusa per il quarto anno consecutivo tra le società top scorer di CDP. La società ha ottenuto, infatti, l’inserimento nella “A List”, lo score più elevato del modello di valutazione di CDP, che nel 2016 è stato attribuito solo a 193 aziende a livello globale.

Il titolo Snam è presente, infine, nei due indici MSCI World ESG e MSCI ACWI ESG.

Gli altri indici di sostenibilità nei quali è presente il titolo Snam sono:

Gestione del debito e Credit rating

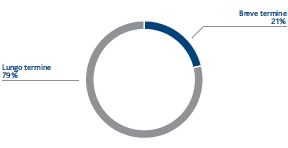

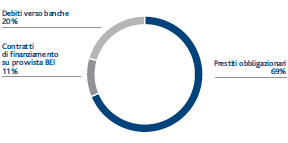

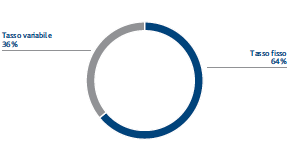

La posizione finanziaria netta del Gruppo al 31 dicembre 2016 era pari a 11.056 milioni di euro, risultato di un debito finanziario pari a 11.090 milioni di euro e disponibilità liquide per 34 milioni di euro. Snam ha come obiettivo una struttura di debito coerente con le esigenze di business in termini di durata dei finanziamenti e di esposizione ai tassi di interesse.

Sul fronte del debito la separazione di Italgas, efficace dal 7 novembre 2016, ha comportato una riduzione dell’indebitamento di Snam per circa 3,6 miliardi di euro ed un cash in per la Società pari a circa 3,2 miliardi di euro, al netto dei circa 0,4 miliardi di euro di finanziamenti BEI relativi a progetti Italgas trasferiti a quest’ultima. A seguito di tale operazione, Snam ha ricalibrato e ridisegnato la struttura del proprio passivo.

In questo contesto, la Società ha concluso con successo un’operazione di Liability Management, la più grande ad oggi in Europa, attraverso il riacquisto sul mercato di obbligazioni per un controvalore totale di circa 2,75 miliardi di euro, con una cedola media di circa il 3,3% e una durata residua pari a circa 3 anni, e la contestuale emissione di due nuovi prestiti obbligazionari per complessivi 1,75 miliardi di euro, con una cedola media pari a 0,625% ed una maturity media pari a circa 8,3 anni.

Inoltre, nel corso del 2016 Snam ha esteso di un anno, a parità di condizioni di costo, la durata del finanziamento sindacato per un importo pari a 3,2 miliardi di euro. Le due linee sindacate, di ammontare pari a 2,0 miliardi di euro e 1,2 miliardi di euro, scadranno rispettivamente nel 2019 e 2021. In aggiunta, Snam ha ridotto, rispetto alla situazione al 31 dicembre 2015, l’ammontare complessivo dei finanziamenti bancari bilaterali per circa 1,0 miliardi di euro e ha rinegoziato i termini dei contratti esistenti estendendo la durata di 2 anni e migliorando le condizioni di costo applicate.

Tali operazioni sul mercato, sia bancario sia obbligazionario, hanno consentito di ottimizzare le scadenze del debito a medio – lungo termine, allungandone la durata media e creando le condizioni per una riduzione del costo medio del debito.

Al 31 dicembre 2016 Snam dispone di linee di credito a lungo termine committed non utilizzate per un importo pari a circa 3,2 miliardi di euro. In aggiunta, Snam al 31 dicembre 2016 ha in essere un Programma Euro Medium Term Notes (EMTN) che consente l’emissione entro il 30 settembre 2017 di prestiti obbligazionari per un importo massimo di 2,5 miliardi di euro 15 .

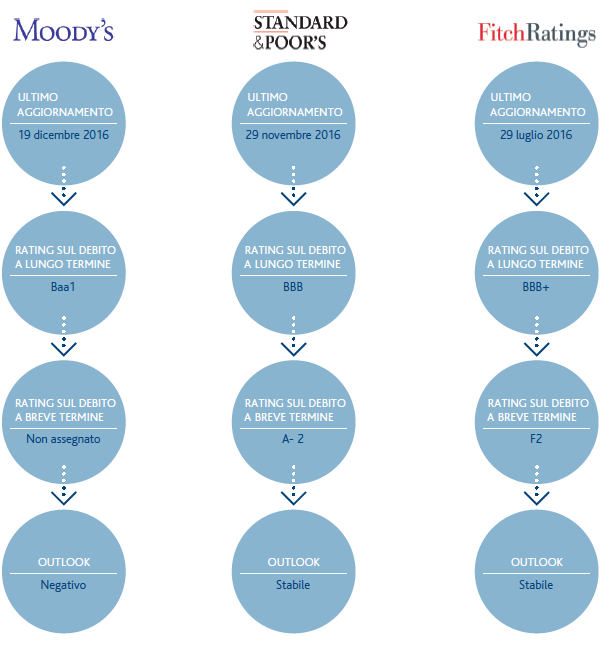

La separazione di Italgas non ha mutato il giudizio sul merito di credito della Società, che rimane a livello investment grade, con un rating pari a BBB per Standard & Poor’s, Baa1 per Moody’s e BBB+ per Fitch. Il rating a lungo termine di Snam per Moody’s e Standard & Poor’s si posiziona un notch sopra quello della Repubblica Italiana.

14 Il Prezzo è stato rettificato a seguito dell’operazione di separazione di Italgas da Snam sulla base di quanto definito dal “Manuale delle Corporate action” di Borsa Italiana S.p.A. che dispone che, in caso di operazioni straordinarie, per ripristinare la continuità e la confrontabilità dei corsi azionari, occorre applicare un opportuno coefficiente di rettifica alle serie storiche. Pertanto, tutti i prezzi ufficiali del titolo Snam antecedenti alla data di efficacia dell’operazione di separazione (7 di novembre 2016) sono stati rettificati con il cosiddetto “Fattore di rettifica K”, fissato da Borsa Italiana ad un valore pari a 0,82538045.

15 Considerando anche le ulteriori emissioni obbligazionarie effettuate nei mesi di gennaio e febbraio 2017, per un valore nominale complessivamente pari 800 milioni di euro, il Programma consente l’emissione di prestiti obbligazionari per un importo massimo di circa 1,7 miliardi di euro.