Investire in modo responsabile

Per valorizzare il posizionamento e l’allineamento dei propri obiettivi di business con gli Obiettivi di Sviluppo Sostenibile e le principali tematiche ESG, Snam fa ampio ricorso agli strumenti di finanza sostenibile, garantendo all’azienda accesso ai mercati finanziari a costi competitivi, con conseguenti effetti positivi sulla propria situazione economica, patrimoniale, finanziaria e reputazionale. Allo stato attuale, la finanza sostenibile rappresenta il 40% del funding di Snam, con l’obiettivo di incrementarla ulteriormente al 60% entro la fine del Piano 2020-2024.

A riconoscimento dell’impegno del Gruppo in questi termini, Snam è entrata nel Nasdaq Sustainable Bond Network, una piattaforma di finanza sostenibile gestita dal Nasdaq, che riunisce investitori, emittenti, banche d’investimento e organizzazioni specialistiche.

Le relazioni con la comunità finanziaria e gli investitori socialmente responsabili, che nel corso dell’anno sono incrementate in maniera significativa, risultano essere fondamentali per poter accedere a tali strumenti e vengono dunque mantenute attraverso un’informativa costante e trasparente della strategia di business e delle proprie performance, valorizzando le dinamiche che assicurano la creazione di valore nel tempo.

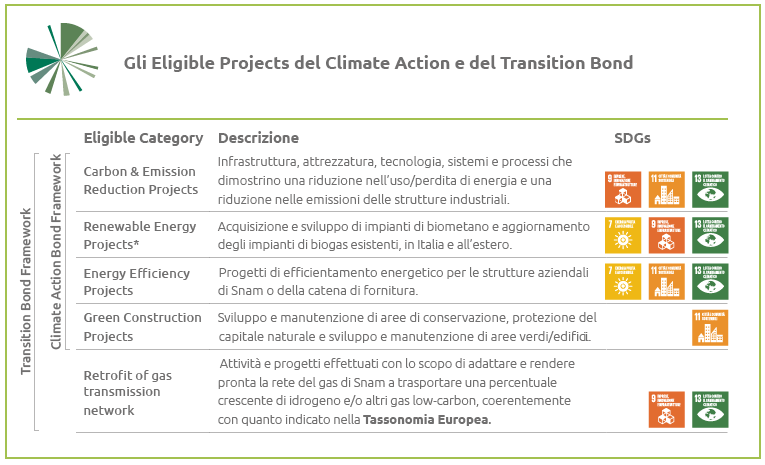

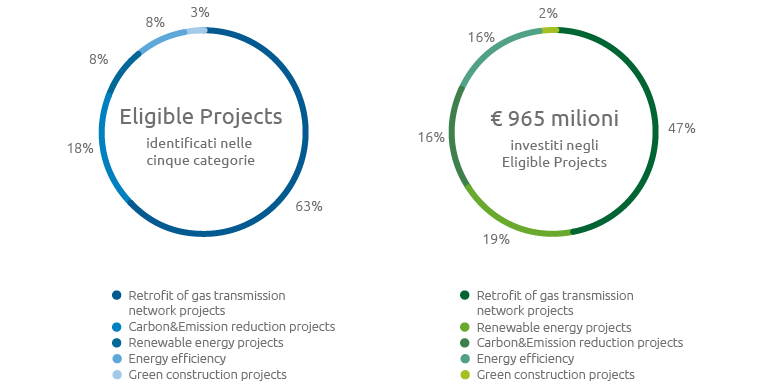

Nel 2019, Snam è stata una tra le prime aziende al mondo a emettere un Climate Action Bond, il cui framework di riferimento risale al 2018, con l’obiettivo di allineare maggiormente la propria strategia finanziaria agli obiettivi di sostenibilità del Gruppo, consolidare il proprio ruolo nella transizione energetica in Europa, diversificare la base degli investitori e far conoscere loro le iniziative e gli investimenti ESG di Snam. Il Climate Action Bond è stato anche certificato da DNV GL, che ha confermato l’allineamento del bond alle categorie idonee definite nel framework, gli Eligible Projects, che sono stati finanziati e, in parte, rifinanziati dai fondi ottenuti dall’emissione del bond, e che coprono un ampio spettro di iniziative volte alla riduzione delle emissioni o all’uso di energia rinnovabile, all’efficientamento energetico e alla tutela dei territori e della biodiversità.

Nel 2020, Snam ha riconfermato il proprio impegno in prima linea per integrare ulteriormente gli obiettivi di sostenibilità del Gruppo con la propria strategia finanziaria avviando ed emettendo tre Transition Bond. Contestualmente, il perimetro degli Eligible Projects già identificati nel Climate Action Bond Framework è stato ampliato per includere la nuova categoria “Retrofit of gas transmission network”, ovvero le attività sulla rete del gas volte ad accrescere l’integrazione dell’idrogeno e di altri gas low-carbon, così come definito nel Transition Bond Framework, pubblicato a giugno 2020, e in coerenza con i criteri di mitigazione identificati dalla Tassonomia della Commissione Europea sulla finanza sostenibile.

Transition Bond Framework / Climate Action Bond Framework

(*) L’acquisizione degli impianti di biometano rientra unicamente nel Transition Bond Framework, rimangono comunque eligible per il Climate Action Bond Framework le altre attività in ambito Renewable Energy Projects

Il Transition bond non solo espande ulteriormente la base degli investitori di Snam, ma fissa anche le regole per l’emissione di prestiti obbligazionari volti al finanziamento di investimenti nell’ambito della sostenibilità ambientale, coerentemente con il ruolo chiave riconosciuto ai gas rinnovabili nel conseguimento degli obiettivi di decarbonizzazione nel lungo termine e con il ruolo che l’infrastruttura esistente può assumere nell’agevolare tale transizione1.

Per allineare ulteriormente la propria strategia di finanziamento con gli obiettivi di sostenibilità e per ampliare la base di finanziatori, già nel 2018 Snam aveva finalizzato la trasformazione in Sustainable Loan delle linee di credito sindacate da € 3,2 miliardi, introducendo obiettivi di sostenibilità ambientale e sociale che sono stati rispettati nel 2019 e nel 2020 permettendo di beneficiare di una riduzione del tasso di interesse applicato.

Infine, sempre per perseguire l’obiettivo di accrescere il peso della finanza sostenibile sul totale del funding, Snam ha rinnovato il programma di Euro Commercial Paper, incrementato da € 2 a 2,5 miliardi, legandolo a obiettivi di sostenibilità ambientale e sociale in linea con il Sustainable Loan e ottenendo per lo strumento un rating ESG pari a EE assegnato dalla società di ESG rating Standard Ethics.

1) Per maggiori informazioni, si veda il “Climate Action e Transition bonds Report”